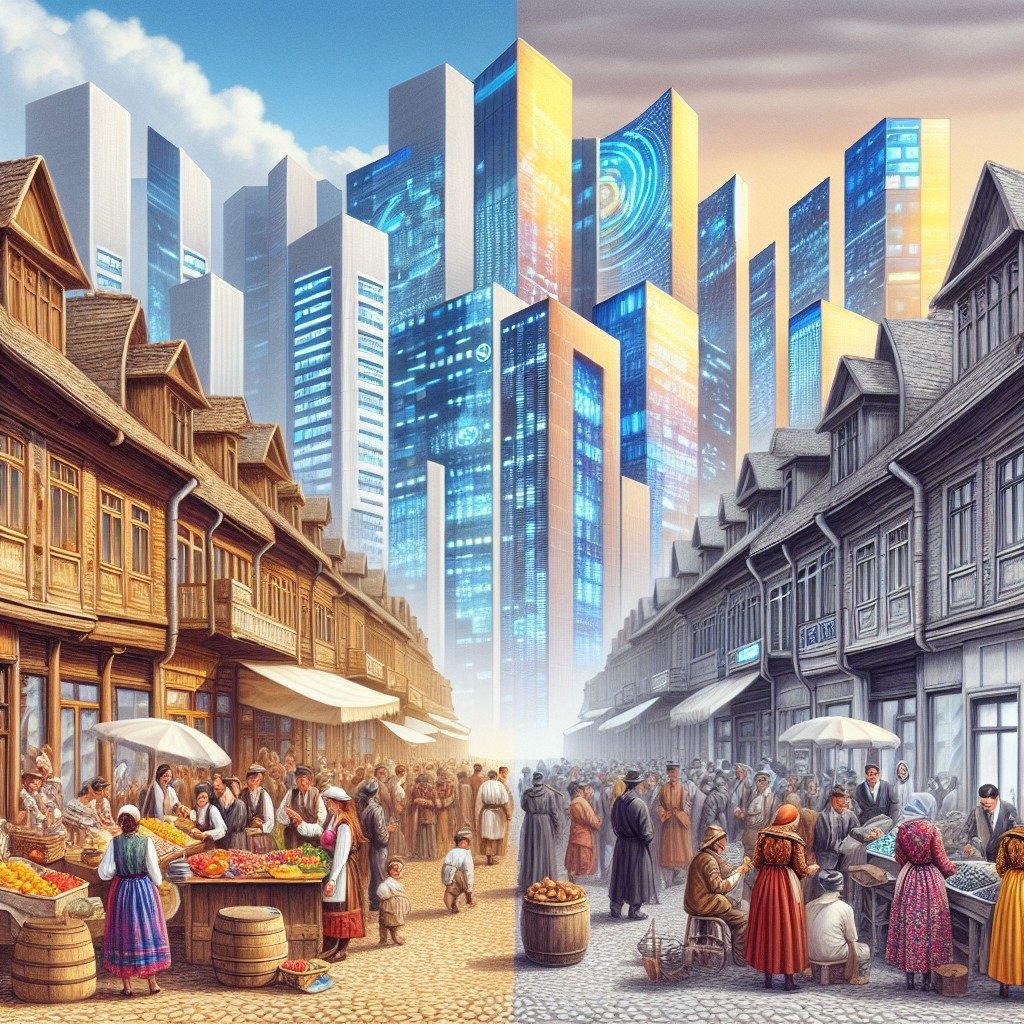

Într-o lume economică în continuă schimbare, consultanţa bancară joacă un rol esenţial în strategia de...

Ultimele Stiri

În inima Bucureștiului, o experiență culturală de elită prinde viață în zidurile istorice ale EkoGroup Vila, fosta Casa Tătărăscu. Art. History. Experience. deschide pentru prima...

Într-un mediu de afaceri în continuă schimbare, gestionarea riscurilor financiare devine esențială pentru succesul pe...

În contextul unei economii globale în continuă schimbare, gestionarea eficientă a trezoreriei devine esențială pentru...

Noutati